经营|双乐颜料IPO:经营活动现金流两年净流出 应收账款占比逐年攀升( 二 )

除了成本上升 , 查阅招股书《投资时报》研究员还发现 , 双乐颜料面临较大的债务压力 。

一方面 , 招股书数据显示 , 报告期内 , 双乐颜料存货的账面价值分别为1.35亿元、1.24亿元、1.20亿元、1.15亿元 , 占流动资产总额的比例分别为41.86%、35.43%、33.52%、29.38% , 存货金额及其占流动资产的比例较大 。 若未来市场环境发生重大变化 , 存货滞销或产品价格出现大幅下降 , 将可能导致该公司存货的账面价值高于其可变现净值、存货跌价损失增加 , 对其盈利能力产生不利影响 。

另一方面 , 《投资时报》研究员注意到 , 报告期内 , 该公司的应收账款账面价值分别为1.20亿元、1.21亿元、1.49亿元、1.68亿元 , 占流动资产总额的比例分别为37.39%、34.65%、41.48%、42.74% , 同样占比较高且有逐年上升趋势 。

如果应收账款收款措施不力、下游行业经济形势发生重大不利变化或个别客户财务状况恶化 , 将可能导致公司面临个别应收账款无法收回的风险 , 从而对公司财务状况产生不利影响 。

另外 , 双乐颜料的资产以非流动资产为主 , 流动资产主要为与生产经营相关的货币资金、应收票据、应收账款、应收款项融资和存货等 。 报告期内 , 其流动资产占资产总额的比例分别为27.58%、26.64%、23.81%、24.91%;其中存货和应收账款两项合计占流动资产的比例均超过70% , 而货币资金占流动资产总额的比例仅分别为2.22%、3.89%、2.77%、3.60% 。

可以看出 , 该公司流动资产占比较低 , 并且货币资金较少 。 同时 , 查阅招股书 , 《投资时报》研究员发现 , 该公司的流动负债占比却很高 。 报告期内 , 双乐颜料的负债总额分别为5.41亿元、6.22亿元、6.74亿元、6.87亿元;流动负债占负债总额的比例分别为61.85%、78.19%、94.07%、88.50% 。

同时 , 招股书数据显示 , 报告期内 , 双乐颜料的流动比率分别为0.96、0.72、0.57、0.65;速动比率分别为0.56、0.46、0.38、0.46;资产负债率分别为46.39%、47.43%、44.70%、43.62% 。 该公司的流动比率、速动比率远低于同行业公司平均水平 , 资产负债率高于同行业公司平均水平 。

招股书中 , 双乐颜料表示受业务规模扩大、泰兴厂区工程建设推进、银行贷款增加等因素的影响 , 报告期各期末的负债规模有所增加 。 而流动负债始终高于流动资产的情况或导致财务风险较高 , 容易发生流动性风险 。

双乐颜料报告期内偿债能力指标

数据来源:双乐颜料招股书

毛利率低于行业均值

自成立以来 , 双乐颜料深耕酞菁系列及铬系颜料领域 , 不断完善产品的研发、生产和销售服务体系 , 主营业务未发生重大变化 。 但是 , 相比于同行业 , 双乐颜料的毛利率明显偏低 。

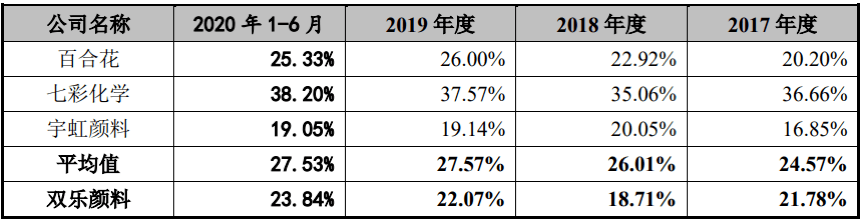

招股书数据显示 , 报告期内 , 该公司的综合毛利率分别为21.78%、18.71%、22.07%及23.84% , 主营业务毛利率分别为21.74%、18.70%、22.05%及23.83% 。 受泰兴厂区新增产能、原材料价格变动等因素的影响 , 报告期内公司的综合毛利率及主营业务毛利率有所波动 。

而报告期内 , 同行业公司毛利率的平均值分别为24.57%、26.01%、27.57%、27.53% 。 可以看出双乐颜料的毛利率水平均低于同行业可比公司 , 与有机颜料龙头企业七彩化学的毛利率相比更是相差10个百分点以上 。

招股书中双乐颜料解释道 , 虽然该公司与同行业可比公司的主要产品均为颜料 , 但细分品种存在差异;受颜料细分品种不同的影响 , 该公司与同行业公司的毛利率水平存在差异 。

整体而言 , 中国颜料生产厂商众多 , 市场竞争较为充分 , 行业集中度偏低 , 全球知名的颜料生产厂商也开始涉足国内市场 。 未来 , 双乐颜料如何扩大市场占有率并保持持续增长值得仔细思量 。

双乐颜料及同行业公司毛利率情况

推荐阅读

- 网络支付|个人收款码与个人经营收款码有何不同?央视科普

- 微信|官方:现行“个人收款码”不停用、不关闭 新增“个人经营码”究竟是什么?

- 微信|个人收款码调整对银行有何影响?腾讯、支付宝:非经营个人收款码正常使用

- 俞敏洪|俞敏洪进军科技界!新东方成立科技公司:经营范围含集成电路、5G

- 公司|创始人为80后!网红奶茶店书亦烧仙草公司被列入经营异常

- 佳能|市场急剧萎缩 经营空前艰难!曝佳能关闭成立32年的珠海工厂

- 小米|被印度财政部追缴税款65.3亿卢布!小米回应:合法合规经营

- 股价|立讯精密回应股价大跌:市场因素导致 公司生产经营正常

- 游戏|挖煤多是一件美事啊!采矿经营模拟游戏《挖煤模拟器》登陆Steam

- 明星|林瑞阳张庭公司涉嫌传销被查处 官方回应合法经营:网友直呼毁童年