融资并购|环保业定增热情陡升REITs新规将出 巴安水务融资计划“只欠东风”( 二 )

已发布定增预案的公司主要运营与财务数据显示 , 近年来这些公司中大部的资本开支随着行业增长势头扭转而下滑 , 仅环卫业公司玉禾田与龙马环卫温和上升 。去年年报与今年一季报数据看 , 其中拥有毛利率优势的4家头部公司业绩回复态势更优于行业增速(2019年为-16.87% , 今年一季为-43%) , 4家规模较小的公司表现不稳定;负债情况则分化较明显 , 除2家环卫公司以外 , 其他企业没有显著改善 。现有的二季报数据看 , 碧水源业绩回暖速度领先 , 巴安水务则延续颓势 。总体而言 , 在环保业弱势复苏阶段 , 具有两极分化特征 , 头部公司优势明显 。

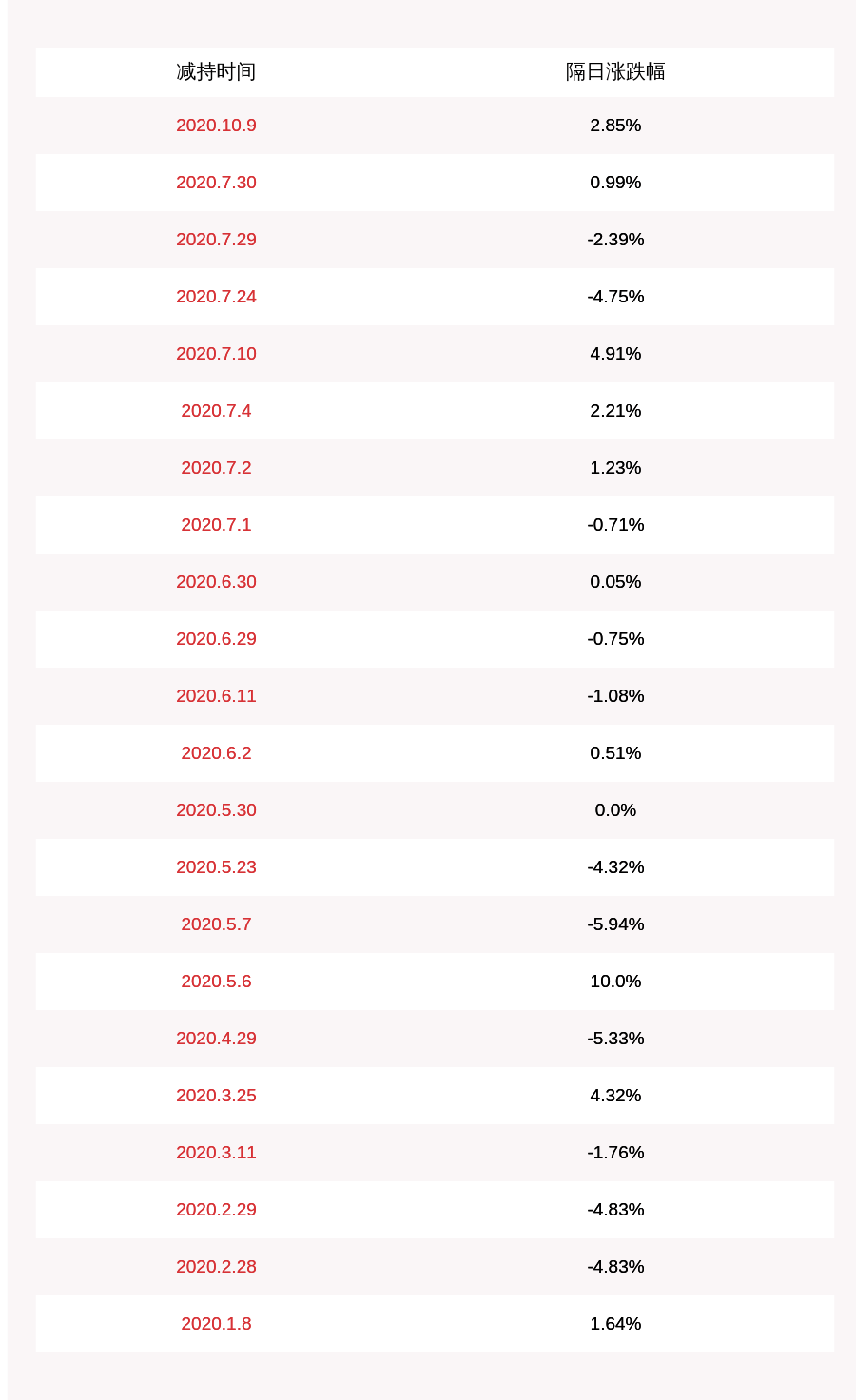

年内截至目前 , 环保业拟定增公司主要运营与财务指标统计:

文章图片

文章图片

三类定增典型

首先 , 与半导体、医疗器械等高新产业公司的定增预案相比 , 目前拟定增、且最具传统环保行业代表性的大型公司 , 发行对象均为具有国资背景的集团 。

国外污水处理与再生业龙头碧水源的定增计划显示 , 发行对象为公司大股东中国城乡 , 拟募集的逾37亿元资金 , 扣除发行费用后将全部用于补充流动资金及偿还有息负债 , 体现了行业需解决的突出问题——在复苏中去杠杆 。本次定增4.81亿股份 , 占发行前碧水源总股本15.21% , 而中国城乡已持有碧水源10.14%股份 , 其与另一个股东中交基金(持有0.41%股份)为一致行动人 。这意味着如果定增得以实现 , 中国城乡所持股份将超过碧水源目前的第一大股东文剑平 , 成为公司的控股股东 。

博天环境与创业环保拟引入战略投资者 。以水环境解决方案为主业的博天环境 , 拟募集8亿资金的发行对象已确定为中山中汇投资集团有限公司 , 该集团由中山市政府国资委100%控股 , 旗下拥有水务上市公司中山共用 。

具有污水处理全产业链优势的创业环保拟引入的战略投资者有3家 , 其中长江生态环保集团与三峡资本控股有限责任公司的母公司均为长江三峡集团 , 两家公司也被认为是“三峡系”进入资本市场的主要平台 。至于创业环保的第三家战略投资者 , 则为背靠天津市国资委的天津市政投资有限公司 。

其次 , 业内景气度领先的环卫公司的发行对象尚未确定 , 为更广泛的社会资本留有潜在余地 。

已走在产业周期前列、资产负债率明显低于行业水平的两家公司——环卫业公司玉禾田与龙马环卫——定增均为项目定增 。龙马环卫拟将计划募集中逾70%的资金(约7.6亿)投入智慧环卫一体化综合平台项目及厨余垃圾处理等新型环卫装备研发 , 两项目立项备案等相关手续尚在办理中;尚未确定发行对象 。玉禾田拟将计划募集中逾80%的资金(约24亿)投入环卫装备集中配置中心与信息化等项目的建设 , 两项目已分别取得深圳福田区与南山区发改委出具的投资项目备案证;发行对象亦尚未确定 。

国盛证券研报观点认为 , 目前国内环卫市场竞争格局还相对分散 , 集中度看 , 业内前十的市占率为20% , 低于国内焚烧市场的60%和美国环卫市场 。行业仍处于成长阶段 , 头部企业还在跑马圈地 , 对于资本助力需求的是明显的 。所以这两家公司后期对定增认购方的确定和相关事件 , 更能体现社会资本对于该产业发展的认知 。

再次 , 就是业内综合实力偏弱、需要通过技术创新争夺细分市场且已取得一定突破的中小型公司 , 这些公司数量众多 , 因融资能力不强、客户集中度高更高、项目急待进展等原因 , 对定增更为依赖 。在行业初步回暖、业内两级分化复苏的背景下 , 哪些中小型公司能脱颖而出 , 往往更受关注 。

海水淡化技术较为领先的巴安水务定增方案更显得最为“紧急”——拟募资3个亿 , 除补充流动性以外 , 欲将70%的资金投入陶瓷膜研发、测试和组装项目 。

推荐阅读

- 融资并购|【搞事】三星:你看我在中国市场还有机会吗丨TCL收购苏州三星

- 融资并购|10.8亿美元!TCL华星收购三星苏州8.5代线

- 融资并购|TCL 科技上半年净利润 12 亿 以 10.8 亿美元收购苏州三星 8.5 代线

- 融资并购,科创板|中科创星米磊:半导体投资迎拐点 光电芯片引领硬科技革命

- 融资并购,字节跳动|微软为实现社交野心,仍选择与甲骨文作斗争

- 融资并购|TCL科技收购三星8.5代线,液晶面板有望迎来“中国时代”

- 融资并购|中科创星米磊:半导体投资迎拐点 光电芯片引领硬科技革命

- 猎云网|申淇医疗完成亿元C轮融资,高瓴资本和济峰资本领投

- 融资并购,区块链|香港环球基金正式宣布战略投资韭菜时代,打造区块链产业新纪元

- 融资并购,腾讯|腾讯旗下微民保险代理公司注册资本增加至约6.96亿元

![[河北]我国“退步”最快的省份:用了15年时间,人均GDP从11跌到26](http://img88.010lm.com/img.php?https://image.uc.cn/s/wemedia/s/2020/fbe0e0d48ea3828657c15b92de135824.jpg)