雅晴论币|雅晴论币:比特币投资技巧之合约和现货哪个模式更受益?

北京联盟_本文原题:雅晴论币:比特币投资技巧之合约和现货哪个模式更受益?

一、数字货币套利方式

1.死拿到底

外网上一些用户面对暴跌并不屈服 , 继续死拿比特币的决心 。 即使行情再恶劣 , 有些投资者也相信牛市一定来 , 到那时通过死拿坚持下来的币就有机会获得回报 。

2.长期定投

定投是从基金市场流行而来的傻瓜式理财方式 , 没有技术水平 。 与死拿币不同的是 , 定投最大的优势是不必特意在意时间 , 它可以分摊成本和牛熊波动风险 , 获取最大收益 。 定投考验的是对币种的选择能力和耐心 , 看你具不具备长期持有定投的心态 , 熬不熬得过漫漫熊市 , 但也有可能你越买越亏 , 一路下跌 , 等不到回暖就退出 。 所以开始了定投就必须坚定下去 。

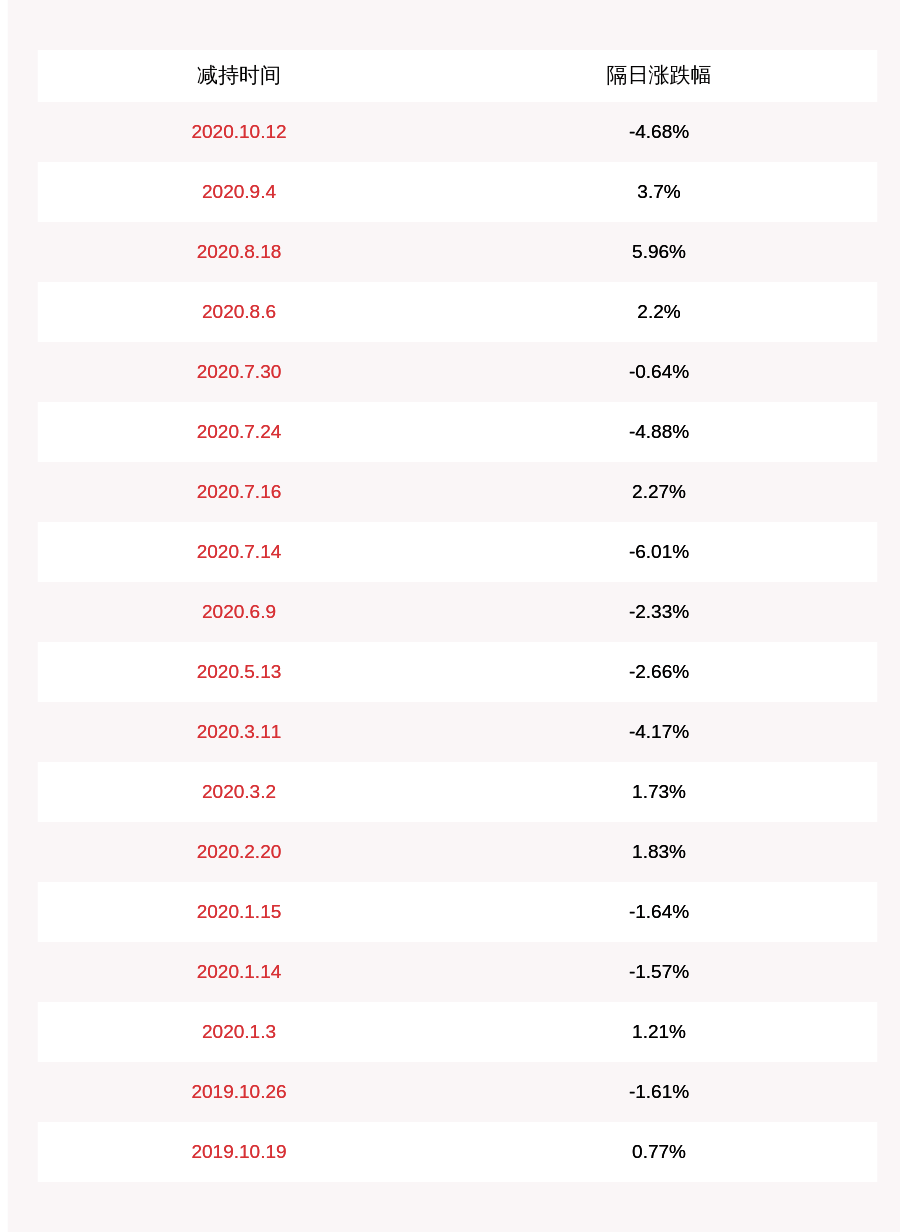

本文插图

3.现货搬砖套利

一般搬砖是指当同一币种在不同平台价差达一定金额 , 可在A平台低买 , 提币在B平台高卖.出现套利机会时 , 程序会在几乎小于1秒的时间内,在A和B平台操作 , 实现搬砖套利 。 但要考虑搬砖双边手续费、网络拥堵、提币时间慢导致的价差消失等情况 。

4.统计量化套利

在牛市中 , 炒币有超高的收益率 , 散户们不会注意到只有30%年化收益率的量化交易 , 但现在进入熊市这么久 , 资产亏得所剩无几 , 大家的收益预期骤降 , 30%的年化收益率突然变得非常引人注目了 。 量化交易 , 是以客观的数学模型替代人为的主观判断 , 极大减少投资者情绪波动的影响 , 避免在市场极度狂热或悲观的情况下做出非理性的投资决策 。

一般人工套利有着很多不确定性 , 比如耗费时间长 , 准确性不高 , 价格变化快等 , 但是通过量化模型抓住套利时机 , 制定套利交易策略 , 并通过程序化算法自动向交易所下单 , 就能够高效稳定赚取收益 , 就是无数人对量化套利着迷的原因 。 那是不是所有的量化策略都适用于数字货币市场呢?目前来看并不是 。 鉴于这个市场的特殊性 , 这里总结了以下两个成熟的套利策略:统计套利是从过往数据中找出规律 , 进而形成策略的一类套利 , 其中包括基差套利 , 而适用币圈的先介绍期货套利和合约套利 。

二、比特币期货套利

通过期货和现货之间存在的价差进行套利 , 属于风险度较低的套利 。 一旦基差(现货和期货价格差异)与持有成本偏离较大 , 就出现了期现套利的机会 。 其中 , 期货价格要高出现货价格 , 并且超过用于合约交割的各项成本 。

如果期货价格比现货低 , 按照理论 , 做多期货 , 再融币做空现货 , 但一般出现这种情况的几率很小 。

本文插图

季度合约的基差=季度合约价格-现货价格 。 如果我们相信基差的均值回归特性 , 当基差明显低于均值的时候(意味着期货价格由于供求或者其他关系而被压低)买多期货卖现货 , 等基差返回均值水平的时候平仓合约 , 买回现货 。

三、比特币合约套利

在同一期货交易所 , 利用同一产品不同交割期的期货合约之间的价差变化 , 同时买入和卖出同一产品不同期货合约以套利 。

当周合约和季度合约一样 , 价格会随着现货波动 。 如果当周合约价格和季度合约的基差超过历史均值 , 次周合约和季度合约基差远远超过均值 , 可以在这时做多季度合约 , 做空周合约 , 当基差返回到均值范围后 , 反向平掉2个合约仓位实现盈利 。

希望以上观点能帮到在此时此刻投资路上迷茫你 , 让你在投资路上找到新的小罗盘 , 找到适合每个人的投资方式、和操作技巧 , 有任何投资方面的问题都可以和雅晴交心 , 雅晴会尽自己所能解决你的投资烦恼 。

推荐阅读

- |比特币突破1.6万美元,DeFi却被攻击不停!项目方:我太难了

- 币圈投行|OKEx、火币、币安三巨头迎监管风波,一招教你识别比特币合规交易所

- |比特币在技术上不适合大规模采用,数字支付道阻且长

- |比特币和以太坊的挖矿区别

- |击穿1.6万美元后,这五个人跻身比特币亿万富豪榜

- AAX交易所|AAX一键买币-买比特币赚取额外5 USDT!

- 互联网|2年来新高 比特币涨破1.4万美元

- |闪电网络推出“闪电池”,为比特币带来LiFi

- 金融|摩根大通:千禧一代蜂拥而入 比特币有望上涨10倍

- 中年|为什么最好别在Paypal上购买比特币