生物|奥联电子与康华生物台前打架,盈科资本幕后操盘

头顶"人二倍体细胞狂犬疫苗国内唯一生产商"的光环 , 但康华生物想要进一步打开狂犬疫苗市场的心情十分迫切 。

今年7月 , 康华生物(300841.SZ)刚刚上市一个月 , 就宣布以2800万元的价格收购广西一曜生物科技有限公司(以下简称"一曜生物")10%股权 。 公开资料显示 , 一曜生物主营业务为动物疫苗 。

不过这桩看似般配的"联姻"近日顿生波折 。

9月7日早间 , 康华生物发布公告称 , 从公开渠道获悉参股公司一曜生物的控股股东上海一曜生物技术(集团)有限公司(以下简称"一曜集团")拟转让所持有的一曜生物20%股权给南京奥联汽车电子电器股份有限公司(以下简称"奥联电子") 。

康华生物9月7日在回复时代财经采访时表示 , 关于公司是否进一步收购一曜生物股权 , 请关注公司后续公告 。

不过在此前发布的公告中 , 康华生物强调目前尚未收到一曜集团提供的股权转让事宜的书面通知 , 且根据《公司法》和相关章程规定 , 康华生物对上述转让的股权应该享有同等条件下的优先购买权 。

至于一曜生物为何突然"牵手"主营汽车零件生产的奥联电子 , 时代财经分别向双方发去采访函 , 但截至发稿尚未收到回复 。

9月7日 , 康华生物开盘后一路走低 , 股价一度跌至496元/股 , 较历史最高值996元/股跌超一半 。 截至下午收盘 , 康华生物报收500元/股 , 跌幅10.94% 。

门当户对的联姻

即使在"群星闪耀"的生物疫苗板块 , 康华生物的表现也能"亮瞎眼" 。

6月16日 , 康华生物正式登陆创业板 , 发行价为70.37元/股 , 开局"18连板" , 股价曾经一度高达996元/股 , 在当时的A股市场仅次于茅台 。

目前 , 康华生物已经商业化的产品仅有冻干人用狂犬病疫苗(人二倍体细胞)和ACYW135群脑膜炎球菌多糖疫苗 。

不过 , 康华生物是国内首家也是唯一一家人二倍体细胞狂犬病疫苗的生产企业 , 这也是其"底气"所在 。

根据国家药监局药品审评中心公开数据 , 除康华生物外 , 目前仅有北京民海生物科技有限公司的冻干人用狂犬病疫苗(人二倍体细胞)已经完成Ⅲ期临床试验 , 成都生物制品研究所有限责任公司的冻干人用狂犬病疫苗(2BS细胞)及安徽智飞龙科马生物制药有限公司的人用狂犬病疫苗(MRC-5)处于Ⅲ期临床试验阶段 , 其它企业仍处于研发早期阶段 。

仅靠两款疫苗 , 康华生物2020年上半年实现营收4.55亿元 , 同比增长67.97% , 净利润1.83亿元 , 同比增长115.51% , 疫苗产品的毛利率高达95.42% 。

虽然人二倍体细胞(HDC)狂犬疫苗的免疫效果更好、安全性更高 , 但由于HDC培养难度大 , 所以相比其他狂犬疫苗 , 售价较为昂贵 。

根据康华生物招股书 , 市场上Vero细胞狂犬病疫苗的价格为39.5-72元/剂 , 而康华生物人二倍体细胞疫苗的价格为255-290元/剂 。

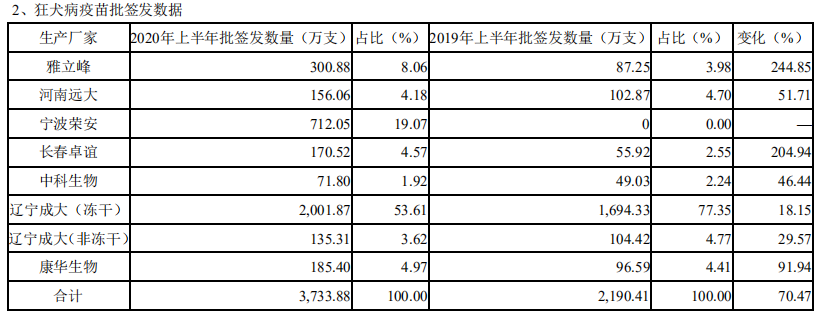

从狂犬疫苗的批签发数据来看 , 康华生物在狂犬疫苗中所占比例并不大 。 上半年康华生物狂犬疫苗批签发量为185.4万支 , 仅占4.97% 。

文章图片

图片来源:康华生物半年报

为了提高狂犬疫苗产品市占率 , 康华生物选择收购同样生产动物疫苗的一曜生物也不足为奇 。

今年7月 , 康华生物宣布以自有资金2800万元收购上海玉曜生物医药科技有限公司(以下简称"上海玉曜")持有的一曜生物10.00%股权 。

公开资料显示 , 一曜生物的主营业务为动物疫苗的研发、生产、销售和宠物医疗服务 , 其中狂犬病灭活疫苗(PV/BHK-21株)的生产线已经处于调试过程中 。

康华生物相关负责人向时代财经表示 , 在一曜生物的狂犬病灭活疫苗(PV/BHK-21株)产品满足上市销售条件后 , 康华生物可以获得其独家代理销售权 , 将进一步优化公司业务结构 , 进而跻身兽用狂犬病疫苗行业并完善公司在狂犬病防治领域的战略布局 , 提高公司竞争力、增加盈利来源 。

深圳中金华创基金董事长龚涛9月7日在接受时代财经采访时表示 , 康华生物收购一曜生物主要是为了利用现有的人用狂犬病疫苗销售渠道切入到兽用领域 , 人用狂犬病疫苗主要是针对于已经感染或存在感染风险的患者 , 虽然康华生物的狂犬病疫苗定价远超同行 , 但患者是非常有限的 , 而兽用狂犬疫苗强调从治到防 , 应用面非常广泛 。

幕后操盘手现身

上演"夺权"大战的另一主角--奥联电子是一家专业研发、生产、销售汽车电子电器零部件产品的企业 , 主要产品包括电子油门踏板总成、换挡控制器、车用空调控制器、低温启动装置和电子节气门等汽车部件 。

奥联电子是一汽集团的核心供应商 , 同时也是上汽通用和依维柯的供应商 。

仅从业务范围来看 , 似乎难以找到奥联电子与疫苗的交集点 , 但奥联电子现身一曜生物的股权交易并非偶然 。

9月3日 , 奥联电子发布公告称拟以自有资金5600万元收购一曜集团持有的一曜生物的20%股权 。 如交易顺利完成 , 奥联电子持股比例将超过康华生物 , 成为一曜生物的第3大股东 。

一曜生物则承诺2020-2022年合计收入不低于1亿 , 净利润不低于2500万 , 并承诺在2021年6月30日之前完成狂犬病灭活疫苗(PV/BHK-21株)技术成果转化且具备产业化条件 。

奥联电子在收购公告中表示 , 从汽车零件生产"跨界"疫苗行业 , 主要是利用公司实际控制人钱明飞及其控制的其他公司在生物医药领域的投资资源和产业经验 , 获得一定的投资回报 , 从而实现股东利益最大化 。

公开资料显示 , 奥联电子的实控人钱明飞 , 同时也是盈科资本的掌舵人 , 在业界素有"Pre-IPO之王"的称号 , 其主导投资的项目仅2020年1-8月份就已经有11个成功IPO , 另有近20个项目进入上市进程 。

医疗健康是盈科资本重点布局的领域之一 。

2015年 , 国内CRO龙头企业泰格医药成为盈科资本的基石股东 , 这也是盈科资本进军医疗健康领域的"敲门砖" 。

【生物|奥联电子与康华生物台前打架,盈科资本幕后操盘】根据相关报道 , 从2015年至今 , 盈科资本三分之一的项目都与生物医药有关 , 砸下了超过50亿的重金 。

时代财经通过查询盈科资本官网获悉 , 盈科资本投资的生物医药企业包括三友医疗、海和生物、嘉和生物、长峰医院、捍宇医疗等 , 投资范围覆盖创新药物、疾病诊断及治疗、医疗器械、医疗服务等多个领域 , 康华生物也出现在盈科资本的投资名单中 。

2017年6月盈科资本携关联基金(平潭盈科和泰格盈科)投资2.28亿元人民币 , 合计持有康华生物股比高达32.38% 。

根据2020年半年报 , 截至6月30日 , 平潭盈科仍然持有康华生物20.60%的股权 , 是康华生物第一大股东 , 另外泰格盈科仍持有3.68%股权 。

在龚涛看来 , 盈科资本通过一家或多家上市公全面收购一曜生物是必然 , 之所以选择通过奥联电子而非康华生物完成收购 , 或与公司股价有关 。 目前 , 康华生物股价高企 , 未来即使收购一曜股份的利好注入 , 上升空间也有限 , 而对于主营业务较差、股价低迷的奥联电子(9月7日收盘价17.92元/股)来说 , 一旦成功转型 , 未来想象空间更大 , 有利于盈科资本的整体收益 。

"无论奥联还是康华控股一曜 , 最大受益者都是盈科 , 但相对来说选择奥联进行收购的收益率更高 。 "龚涛说 。

不过 , 如果钱明飞想要绕过康华生物顺利拿下一曜生物20%的股权 , 需要付出的可能不止5600万 。

北京夏安律师事务所律师吴月超9月7日对时代财经表示 , 根据《公司法》 , 康华生物确实对一曜集团拟转让的一曜生物20%股权有有限购买权 , 如果康华生物一定要行使优先购买权 , 那么一曜集团在同等条件下是必须转让给康华生物的 。

"奥联电子可以不断提高购买条件 , 逼走康华生物 , 否则绕不开康华生物的优先购买权 。 "吴月超说 。

推荐阅读

- 初中生物|干货|初中生物:不得不记的50个核心概念,初一初二赶紧收藏!

- 系统性红斑狼疮|荣昌生物泰它西普获批,60年来第二款系统性红斑狼疮新药

- 尼尔·戴维斯|什么?地球曾经没有泥土?!直到这种生物的出现,旧貌换新颜

- 火星|毅力号在火星上有了新的发现,古生物真的存在

- 地球|地球上不依靠氧气存活的生物,竟然有这么多,最后一种吓坏科学家

- 绝缘|掺杂Mott绝缘体的电子结构演变研究获进展

- 海克尔|生物学家海克尔的画作为什么这么美?他影响了20世纪初的艺术

- 微生物|微生物分泌系统【T6SS】知识介绍

- 细胞|高考生物166个易错提醒

- 古脊椎所|古脊椎所两项科研成果领衔入选“2020年度中国古生物学十大进展”