「中新经纬」阿里巴巴时隔7年再回港交所!首日高开6.25%报187港元

「中新经纬」阿里巴巴时隔7年再回港交所!首日高开6.25%报187港元。原始标题:阿里巴巴时隔7年再回港交所!首日高开6.25%报187港元

中新经纬客户端11月26日电 26日 , 阿里巴巴正式在港上市 , 开盘上涨6.25% , 报价187.00港元 。

今年11月13日晚间 , 阿里巴巴提交招股书 , 拟在港交所主板上市 。 这意味着 , 阿里巴巴时隔7年重回港交所 , 其将成为首个同时在港交所和纽交所上市的中国互联网公司 。 根据招股书 , 阿里巴巴此次IPO募集的资金将主要用于驱动用户增长及提升参与度、助力企业实现数字化转型 , 提升运营效率、持续创新三个战略方向 。

股权结构方面 , 软银持股25.8% , 马云持股6.1% , 蔡崇信持股2.0% , 其他董事和高级管理人员合计持股0.9% , 其他公众股东持股65.2% 。

11月15日 , 阿里巴巴发布公告称 , 当天启动作为全球发售一部分的香港公开发售 , 共计1250万股新发行股份及4.875亿股供国际认购的新发行股份 , 股份代码“09988” 。 公开零售发售中的可供认购的发售股份总数可调整为最多5000万股股份 , 达到全球发售初始全部发行股份的10.0% 。 此外 , 阿里巴巴预计将向国际包销商授出超额配股权 , 可要求集团额外发行最多合计7500万股股份 。

公告显示 , 本次阿里巴巴香港公开零售发售的发行价格不高于每股188.00港元 , 股份将以每手100股为单位进行交易 , 国际发售部分的价格可能定为高于最高公开零售发售价的水平 。 在综合多方因素后于11月20日最终确定国际发售价 。

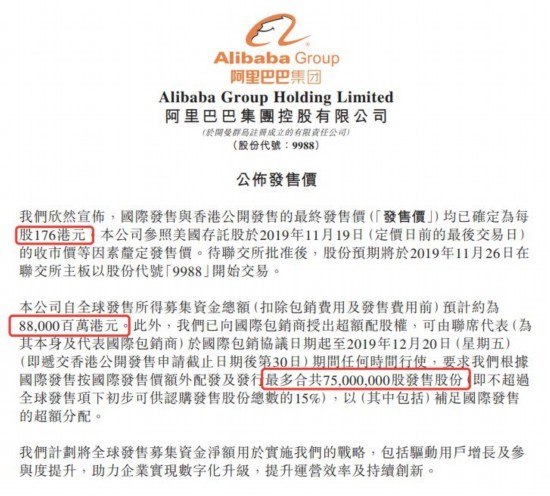

11月20日 , 阿里巴巴发布公告称 , 最终发售价定为176港元 , 募集资金总额(扣除包销及发售费用前)预计约为880亿港元 , 且已向国际包销商授出7500万股的超额配股权 。

「中新经纬」阿里巴巴时隔7年再回港交所!首日高开6.25%报187港元//联盟头条 http://toutiao.caoding.cn/

来源:阿里巴巴公告

据统计 , 对比港股历史上募资总额排名前十的IPO项目 , 阿里巴巴预期880亿港元的募资总额约排在第四位 , 仅次于友邦保险、工商银行、农业银行 , 与中国银行的867.41亿港元非常接近 。

同日 , 港交所发布公告宣布 , 将于阿里巴巴上市日(11月26日)同步向投资者提供股票期权、股票期货 。 与阿里巴巴股份相关的衍生权证可于该股份上市当日挂牌 , 阿里巴巴股份上市当日将纳入认可卖空指定证券名单 。

「中新经纬」阿里巴巴时隔7年再回港交所!首日高开6.25%报187港元。来源:港交所公告

根据公告 , 阿里巴巴股票期权和股票期货的合约买卖单位均为500股 , 是正股的5倍 , 交易费用也均为3港元 。 且在推出的前两星期 , 庄家的最大买卖盘差价责任要求均要扩宽为原来的两倍 。

其中 , 股票期权方面 , 港交所将在26日提供187.5港元上下各12个行使价作交易 。 开始交易日以后 , 新增的行使价将按期权交易运作程序而定 。 其持仓限额为任何一个市场方向内 , 所有月份未平仓合约合计均不得超过5万张 。

股票期货方面 , 香港证监会征费将为每张合约每边0.1港元 , 推出交易的首6个月豁免证监会征费 , 若市场庄家及流通量提供者若达到要求 , 在2020年底前可获交易费用豁免 。 其持仓限额为任何一个合约月份未平仓合约均不得超越5千张 。

推荐阅读

- 三国杀:卡牌是否应该“界限突破”?且看这版「界闪电」设计如何

- 「周榜」9件最抢手美衣

- 「连麦两会」两位90后村支书隔空分享战“疫”中的乡村管理经验,共谋致富奔小康之路

- 四川日报巴中新增无症状感染者详情公布!从山西到平昌,途经郑州、达州多地

- 「两会访谈」新冠疫情下的外贸企业突围之路

- 「图解」半导体成当之无愧吸金王,2.8亿资金打板紫光国微

- 「威客电竞CSGO」ESL里约欧洲淘汰赛,Astralis 3比0碾压G2获冠军

- 最强神父!「圣水喷射攻击」净化信徒那颗邪恶的心

- 深夜美食之「红酒焗排骨」,熬最长的夜,吃最香的排骨

- 「战国四公子之」平原君挖的大坑和毛遂自荐

![[卢松松]2020企业主如何低成本通过“网络推广”新增客户实例问答](https://imgcdn.toutiaoyule.com/20200307/20200307150323697119a_t.jpeg)

![[九点娱乐说]张翰郑爽复合?分手多年两人罕见同框 复合粉太激动!,](https://imgcdn.toutiaoyule.com/20200428/20200428131006933912.jpeg)