美团|从达达、趣活IPO到美团突破万亿港元市值,即时配送业玩家图鉴

文章图片

文章图片

文章图片

文章图片

文章图片

文章图片

文章图片

文章图片

文章图片

文章图片

文章图片

前言:

即时配送行业经过多年的市场培育 , 用户的需求意识被激发 , 缘起于餐饮外卖进阶到万物皆可送 , 本地到家服务的外延不断扩大 。

在野蛮生长时期 , 各家企业都希望在新市场成熟之前率先卡位 , 不得不采用烧钱补贴的模式追求最大市场规模 , 在一波战略并购整合之后 , 头部平台鼎足而立的格局已经初现 。

美团、达达、趣活的IPO , 一方面说明即时配送行业在完成几轮股权融资之后开始转向公开发售股权融资 , 率先打通资本市场多元融资渠道为企业增加了优势筹码 , 竞争对手IPO的步伐将会被动加快 , 未来一段时间可能出现即时配送企业的上市潮 。

另一方面 , 上市公司要面对投资人的苛责 , 提升盈利和优化财报将成为重心 , 美团上市后多次提高平台佣金或许不再是个案 。 未来即时配送平台将进入“精耕细作”的精细化运营阶段 , 以平衡消费者、商户、平台、骑手和投资者的五元利益关系 。

本文聚焦:

一、技术赋能+疫情下消费升级 , 各路玩家们磨拳搽掌

二、细分市场下的即时配送赛道内三大头号玩家经营点评

贝瑞研究声明:文中观点基于公开市场信息 , 文中观点仅供交流探讨 , 欢迎指正 。

一、技术赋能消费升级 , 即时配送行业玩家们摩拳擦掌

2020年7月3日 , 美团点评(港股代码:03690)市值首次突破万亿港币 , 当前坐稳了中国互联网上市公司市值的第三把交椅;此前6月5日 , 本地即时零售与配送平台达达集团(纳斯达克代码:DADA)以“即时零售第一股”的身份登录纳斯达克;随后7月10日 , 趣活(纳斯达克代码:QH)在美成功IPO , 甚至在香港上市的餐盒制造商易和国际控股(港股代码:08659) , 招股时也打出了“外卖餐盒第一股”的招牌!

一时间即时配送成为资本市场的热门概念 。

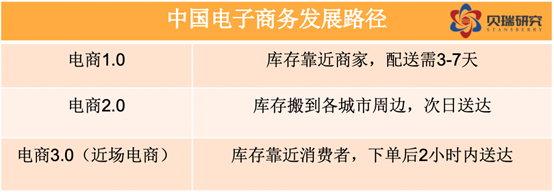

在大数据及AI技术持续提升物流配送效率并降低成本的背景下 , 传统零售迎来了向近场电商转化的爆发期 。

“懒宅经济”的主体为35岁以下年轻人 , 他们对时间敏感度高、对价格敏感度低 , 愿意为服务和效率支付溢价 , 而20-35岁人群占到我国总人口的1/4 。

疫情之下“大妈们”也培养出“一站式配送入户”的购物习惯 , 加之人口老龄化问题日益突出 , 针对老年群体的配送业务蓄势待发 。

根据中国物流与采购联合会(CFLP)数据 , 从2014年起 , 中国即时配送用户规模进入快速增长期 , 5年间用户规模增长了近3倍 , 2019年即时配送用户突破4亿 。

数据来源: CFLP 美团配送

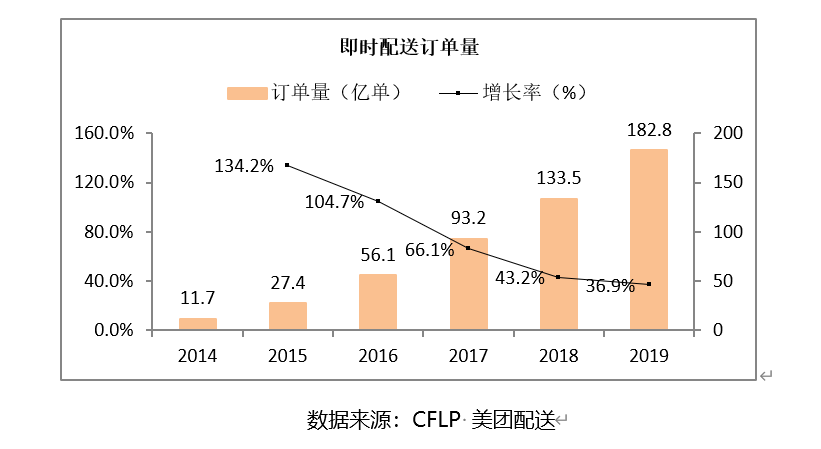

在订单量方面 , 从2014年的11.7亿单增长到2019年182.8亿单 , 经过行业爆发期后增速回归理性 , 但2019年仍实现了36.9%的高速增长 , 预计未来将继续保持快速增长 。

即时配送崛起于外卖后向多元品类拓展 , 业务边界横向扩张并向垂直领域延伸 , 逐渐形成一下四个细分市场 。

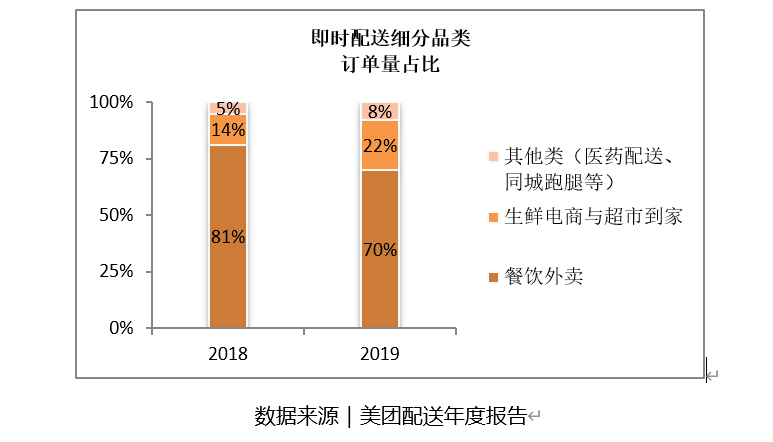

·餐饮外卖:即时配送的主角 , 其2019年在线外卖市场交易额从2015年的1348亿增长至6423亿元 。 2019年外卖交易规模增长39.1%占整体市场份额的70% , 相较2018年81%的市场份额反倒下降了 。

原因在于非餐配送的崛起 , 尤其是生鲜电商与超市到家进入高度发展期 , 这也正是蜂鸟与美团配送选择品牌独立与开放的原因 , 通过对外开放运力平台接触更多类型的商家和消费者 , 进而构建以运力为基础的本地生活服务生态 。

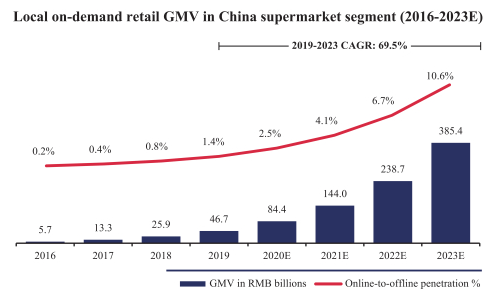

·生鲜电商与超市到家:占行业整体份额的22% , 生鲜电商与超市到家成为近场电商的切入点 , 同属一个细分赛道 , 两者都忙于打通线上与线下渠道 , 只是方向相反 。 生鲜平台尝试拓展日用品类线上化 , 超市走“小而美”路线并积极布局生鲜业务 , 本质做的都是线上线下融合的新零售平台 。

2019年O2O新零售实现极速增长 , 但是线上渗透率远低于10% 。 阿里巴巴和京东分别脱胎于3万亿规模的服装市场和1万亿规模的3C市场 , 随着“菜市场和超市”的线下业务向线上转移 , 这个数万亿级规模的市场很可能催生另一个庞然大物 。·O2O线下送药:医药零售也是一个万亿级的市场 。 2019年我国药品销售额为1.8万亿 , 公立医院占据药品销售绝大份额 , 零售药店终端销售额4212亿元 , 占市场份额23.4% 。 其中网上药品销售额为138亿 , 虽然近些年高速增长 , 但仅占到零售终端的3.3% 。

线上药品渗透率如此之低 , 原因在于之前医保在线支付渠道没有打通 。 如果将线上渗透率较高的非药品合并计算 , 2019年零售药店终端销售额为6620亿 , 其中网上销售1251亿 , 占到零售终端的18.9% 。

在医药分离政策推进下 , 药品销售将持续向零售药店终端倾斜 。 加之疫情催化了“在线开具电子处方”与“线上购药入医保”等新政出台 , 酝酿多年互联网+医疗正式进入快车道 。

垂直头部电商叮当快药、快方送药、阿里健康等采用“自营药店+自建物流”的模式 , 一方面加速建设线上线下一体化的医药健康服务网络 , 另一方面加紧完善即时配送网络与团队 。 同时 , 美团、饿了么、京东到家也凭借自身资源优势纷纷加入战场 , 推出24小时送药上门功能 。

·同城跑腿:跑腿办事是一种随机性更强的业态 , 比如送文件、代缴费、送钥匙等个性化服务 , 凭借通过不断开拓应用场景以增加用户的粘性 , 总之就是“有事您动嘴 , 快递小哥来跑腿” , 市场规模想象空间非常大 。

除了闪送、UU跑腿率先推出跑腿服务外 , 美团、蜂鸟、顺风同城急送等纷纷跑步入场 , 行业从导入期走向成长期 。

二、细分市场下的 即时配送赛道内头号玩家经营点评

细分市场上的赛道玩家可以分为外卖平台/B2C零售+自建物流、专业配送运力平台、配送人力外包三大类 。

图片来源:美团配送年度报告

1、O2O平台/B2C零售+自建物流:这是各路诸侯厮杀的主战场 , 包括了外卖平台和生鲜、商超、药品等垂直电商 。 外卖领域争夺战已尘埃落定 , 进入稳定的寡占期 。 生鲜电商、商超到家、药品配送等都是各有特点的新型市场 , 达达、闪送、盒马、快方等企业 , 都在各自的领域占据了一定的市场份额 。 在互联网“高频打低频”的竞争模式下 , 行业巨头逐渐“破圈”进入对方所在领域 , 一波抱团取暖、合纵连横的大戏即将上演 。

2、专业配送运力平台:可分为B端和C端两类 。

由于传统零售商拥有海量且稳定的订单 , 互联网巨头专注于从产业端入手 , B端业务成为达达、点我达、美团等头部公司高速发展的引擎 , 但较弱的议价能力和低利润使得B端业务厮杀成一片红海 。

注:图片来源网络 , 如有侵权请联系删除

C端业务以服务消费者为主 , 呈现订单分散、需求多样化的特点 。 面对巨头们在B端的狙击 , 闪送、UU跑腿等另辟蹊径 , 专注“一对一专人直送”的高品质、高价值服务 , 但也面临获客成本高、订单量不稳定的风险 。

3、配送人力外包:算是即时配送领域中比较边缘的“小兄弟” , 主要为赛道内的大佬玩家提供人力输出 , 本质是人力资源管理企业 , 典型的企业是趣活 。

再来看看具体的玩家:

插图来源:电影《头号玩家》

2.1美团:有赢家通吃之势

美团是一个没有短板的企业 , 基本上走一步看五步 。

美团在本地即时配送领域深耕多年 , 为用户提供了种类丰富的配送服务场景 , 是除阿里外唯一从餐饮外卖、生鲜电商、商超医药等三方运力平台到C端跑腿业务全境布局的企业 。

美团、阿里(蜂鸟+点我达)、达达(达达快送+京东到家)依靠流量入口优势占据了即时配送绝大部分市场份额 , 市占率分别为47.2%、20.7%和4.1% , CR3市占率达到为72% 。

根据美团年报 , 2019年美团年度交易用户达4.5亿 , 活跃商家6.2亿 。 平台总交易额6821亿 , 同比增长32.3% 。 营业收入975亿元 , 同比增长49.5% 。 毛利323亿元 , 净利润22.3亿元(18年亏损115.4亿) 。

这是美团第一次实现全年盈利 , 里程碑意义的财报助推公司市值突破1400亿美元 , 成为国内第三家市值超千亿美元的互联网公司 。

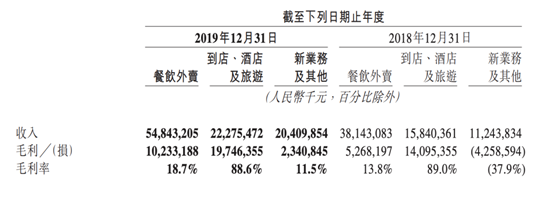

数据来源:美团年报

2019年美团外卖营收为548亿(其中496亿为佣金) , 而阿里本地生活服务板块(饿了么口碑)营收大概300亿 , 美团“外卖一哥”的名号一时还难以撼动 。 但是美中不足的是骑手的成本过高 , 外卖小哥一年能从美团赚走多少钱?

2019年配送成本410亿占了外卖佣金496亿的82.8% 。 这还是在美团外卖佣金一升再升的前提下 , 现在部分地区高达20%甚至26% , 导致商户们叫苦不迭 。

数据来源:美团年报

一边是光鲜亮丽的年报数据 , 一边是高人力成本的配送行业通病 , 如何提高398.7万配送大军的人效成为当务之急 , 开放运力平台承接社会化订单能否力挺美团破局 , 只能交给时间来验证 。

2.2达达:B端配送新近龙头

成立于2014的达达集团 , 早期也是靠外卖订单崛起 , 但2015年美团与饿了么等大佬运营体系成熟之后便开始自己单干 , 分别上线美团专送和蜂鸟配送 , 达达的订单量一度陷入困境 。

直到2016年达达与京东到家合并、沃尔玛入股并达成战略合作 , 依靠持续的商超类平台订单才迎来了一波新的发展 。

2020年6月达达登陆纳斯达克 , 首日市场对于新兴概念还处于观望态势 , 但随后受到资本追捧 , 最高涨幅达70%+ 。

图注:超市到家市场规模及线上转化率 , 来源:达达招股说明书

达达的核心业务板块为达达快送与京东到家:

达达快送是开放式本地众包物流平台 。 公司仅负责分发第三方订单 , 类似滴滴打车模式 。 订单量是配送业核心指标 , 2019年达达快运累计配送7.54亿单 。

京东到家是本地商超零售平台 , 就是常说的O2O模式 , 把超市搬到线上 , 订单由达达完成配送 。 B2C以平台交易规模为核心指标 , 2019年总成交额达122.05亿 , 成为全国GMV最高的即时零售平台 。

收入方面 , 达达集团2017-2020年营业收入分别为12.18亿元、19.22亿元、30.99亿元 , 近两年保持收入增幅50%+ 。 快送与京东到家收入占比分别为64.4%和35.6% 。

数据来源:达达招股说明书

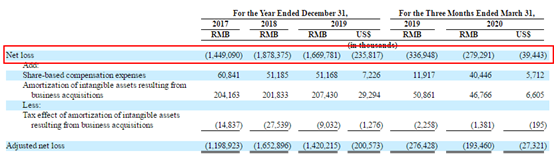

盈利方面 , 2019年达达首次毛利为正 , 毛利率为8.2% 。 但当前仍处于亏损中 , 2017-2019年净亏损分别为14.49亿元、18.78亿元、16.69亿元 。

客户来源方面 , 达达2017-2019年来自京东和沃尔玛的关联收入占比分别为56.73%、53.72%、63.40% 。 以京东与沃尔玛的体量 , 随着线上渗透率的提高 , 关联方收入占比还会持续保持在高位 , 收入多元化是目标 , 但是短期内变化不会太大 。

成本方面 , 2017-2019骑手成本占当期营收比为125.29%、99.79%、86.45% , 随着交易规模的增长人效得到逐步优化 。

在美团和饿了么依靠大量外卖用户基础来实现多场景交叉销售之时 , 达达采用迂回战术 , 与传统零售巨头建立了稳定的合作关系 , 形成了差异化竞争 。

2.3趣活:披着“移动互联+新零售的外衣”的传统企业

趣活成立于2012年 , 是中国最大的劳动力运营解决方案平台 , 简单说就是人力外包 , 做中间商赚差价 。

当然 , 趣活的业务要复杂一些 , 还涉及员工培训管理、汽车租赁等业务 。

在外卖O2O崛起初期 , 美团、饿了么等忙于战略布局与博弈 , 资源集中在抢占市场份额和打击对手上 , 这就让趣活这类“包工头”有了生存空间 。

可以说 , 趣活并不是即时配送赛道中的一员 , 而是披着移动互联+新零售的外衣的劳动人力市场 。

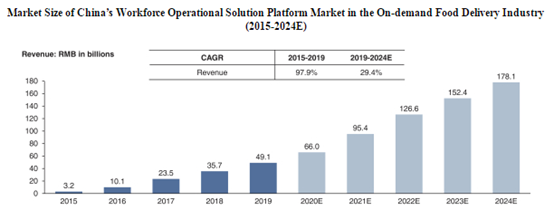

图注:中国劳动力运营解决方案平台市场规模 , 单位:10亿人民币;来源:趣活招股说明书

在配送人力外包这个领域 , 趣活算是个“大佬” , 虽然只有4万骑手 , 但按收入和订单量计算分别占市场份额4.1%和3.8% , 已经是排名第2至第5家公司之和了 。

那么未来有很大的增长空间吗?答案是很难 。 人力资源市场属于典型的蚂蚁市场 , 生存容易但是做大很难 , 在这个领域中是没有巨头的 。 比如餐饮、服装产业等 , 市场是极度分散的 , 每一个细分领域都有很多竞争对手 , 这类行业top3的公司可能只占有30%左右的市场 , 其他都是小兄弟 , 都是蚂蚁 。

图注:餐饮即时配送行业劳动力解决方案平台市场规模;单位:10亿人民币 ;来源:趣活招股说明书

互联网企业的一个特点就是赢家通吃 , 比如谷歌、滴滴等最终形成寡头垄断或双寡头格局 。 在即时配送领域 , 美团是有形成寡头的潜质的 , 而趣活的业务布局就注定只能在“大佬”的锅里分一杯羹 。

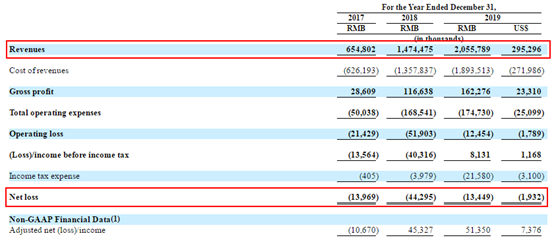

在营业收入方面 , 趣活2017-2019年营收分别为6.55亿元、14.74亿和20.56亿元 , 复合增长率77% 。 但是 , 和传统的人力外包行业一样 , 无法摆脱低毛利的命运 。 2017-2019年 , 毛利率仅为4.4%、7.9%、7.9% 。

数据来源:趣活招股说明书

在盈利方面 , 2017-2019年亏损1397万元、4429万元、1345万元 。 即便剔除大额股权激励费用 , 按Non-GAAP计算公司净利率也仅为-1.6%、3.1%、2.5% 。

数据来源:趣活招股说明书

盈利模式单一与客户集中度过高是突出问题 。 四个业务板块中 , 餐饮配送占收入比重达98.6% , 篮子中鸡蛋过多了 。 而且96%的收入来源于美团和饿了么等主要客户 , 这个比例远超达达的60% 。

与京东和沃尔玛本身就是达达的大股东(可以说算是一家人)不同的是 , 趣活和美团、饿了么仅是业务外包关系 , 趣活号称为美团解决用工问题 , 但是实际解决了多少呢?趣活的4万骑手相较于美团398.7万和饿了么300万骑手简直是杯水车薪 , 真是很可能说不爱了就能立刻分手那种 。

中间商赚差价的模式是走不通的 , 未来何去何从?目前能看到的出路就是绕过O2O平台 , 直接为商家提供配送服务 , 但这显然是动了金主爸爸的奶酪 。

注:本文参考文献及数据来源包含美团配送年度报告、美团年报、达达招股说明书、趣活招股说明书、东方财富网、米内数据、中国互联网络信息中心CNNIC、中国物流与采购网CFLP、Trustdata

版权声明:本文为贝瑞研究原创 , 如需转载 , 需获授权 。

【美团|从达达、趣活IPO到美团突破万亿港元市值,即时配送业玩家图鉴】

推荐阅读

- 分手后会彻底从你世界里消失的星座,从不停留,再不相见

- 知书达理,这些星座从来不出熊孩子

- 本月底,对爱情从来不会强求,即使失败,也能坦然面对的4大星座

- 淡泊名利不贪心的3属相,赚钱却不少,从容也致富,能早一日发家

- 确诊病例|浙江新增无症状感染者1例 系从西班牙输入

- 毅品文|伊拉克也能打瘫美国护卫舰?世界海战主角从军舰变成飞机加导弹

- 鱼他说|“成年人的体面,从不发朋友圈开始”

- 晓正谈历史|从右将军到丞相,让诸葛亮官复原职的,是不起眼的第三次北伐

- 娱乐全搜索|当明星变成游戏人物,罗云熙从英气变柔美,王一博最不像本人

- 科学探索|从SN5到SN9 SpaceX星际飞船原型要做这些测试

![[晓哥聊游戏]千万不要进去,因为里面有人在钓鱼!,和平精英:在门口看到这个东西](https://imgcdn.toutiaoyule.com/20200415/20200415103320512400a_t.jpeg)